As emissões de debêntures vinham demonstrando acentuado crescimento desde 2018, processo interrompido, ainda que de forma breve, pela pandemia de covid-19. Apenas como exemplo, em 2019, conforme reportagem do Valor Econômico, o volume de emissões atingiu patamar recorde de R$ 33,7 bilhões, totalizando quase 100 emissões, com valor médio de R$ 300 milhões por papel.

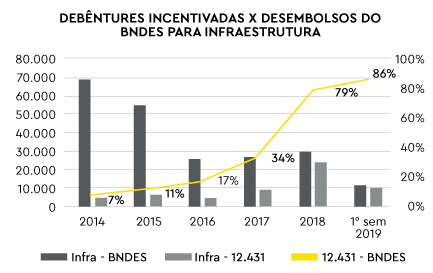

As debêntures incentivadas, utilizadas para financiar projetos de infraestrutura, com foco nos setores de energia e transporte, especialmente, demonstraram crescimento histórico. Desde sua criação, em 2012, o volume total de emissões em 2019 ultrapassou o montante de desembolsos do BNDES, somando R$ 24,4 bilhões e assumindo protagonismo como principal instrumento de financiamento da infraestrutura, segundo dados da Anbima e do BNDES, destacados no gráfico abaixo:

Fonte: Boletim Mercado de Capitais, Anbima, junho 2019; BNDES, junho 2019.

Em 2020, a pandemia levou a uma redução dos montantes a patamares inferiores aos de 2018, mas ainda muito superiores aos de 2017. Se, por um lado, o montante total supera o registrado em 2017, o número de emissões foi inferior, 35 neste ano contra 49 papéis emitidos em 2017, segundo dados da Anbima.

A notícia positiva é que o valor médio das emissões de 2020 supera até mesmo a média do ano de 2019 – R$ 480 milhões – e os prazos continuam se estendendo, o que significa que o mercado entende a segurança e a liquidez desses papéis.

Dois fatores indicam expectativa de alta considerável para 2021. Primeiro, uma série de leilões foi postergada para o próximo ano e, conforme esses projetos forem sendo retomados, deve aumentar a demanda por debêntures de infraestrutura. Depois, uma série de inovações regulatórias ocorreu nos setores de telecomunicações e saneamento, hoje responsáveis por menos de 5% do volume total de emissões, se somados.

O setor de telecomunicações, recentemente, viu publicada a Portaria nº 502/2020, que modernizou a regulamentação de processos de enquadramento de emissões de debêntures incentivadas por empresas do setor. As principais inovações foram a ampliação de projetos elegíveis, aspectos relacionados a despesas do projeto, como possibilidade de reembolso de gastos, investimentos futuros e reembolso com despesas de outorga, e, principalmente, a possibilidade de financiamento de bens importados. Há também grandes expectativas com a chegada da tecnologia 5G, que demandará vultosos investimentos. Esse novo marco legal e as novidades do setor devem tornar as debêntures incentivadas mais atrativas para financiar projetos no setor.

Já o setor de saneamento acaba de receber o novo Marco Regulatório, que facilita a concessão dos serviços para a iniciativa privada. Dezenas de licitações já estão previstas para 2021. Até 2030, a expectativa do Ministério do Desenvolvimento Regional é que entre R$ 500 bilhões e R$700 bilhões sejam aportados no setor, hoje o que tem maior demanda e expectativa de investimento no segmento de infraestrutura. Ao mesmo tempo, empresas privadas representam cerca de 3% dos prestadores de serviços de água e esgoto. À medida que os players privados passarem a ter maior participação no setor, automaticamente a demanda por financiamento crescerá. Naturalmente, as debêntures incentivadas passarão a desempenhar importante papel no financiamento projetos de saneamento.

Apesar da pandemia, 2020 foi um ano de importantes marcos legais para o setor de infraestrutura. Em maio, foi proposto na Câmara o PL 2646, de autoria do deputado Arnaldo Jardim, que, entre outras inovações, propõe a criação de uma nova classe de debêntures de infraestrutura, papéis cujos benefícios fiscais seriam aplicáveis diretamente ao sponsor pessoa jurídica do projeto. Isso criaria papéis com remuneração superior, mais atrativos para o mercado, principalmente para investidores institucionais, como grandes fundos. Além disso, a possibilidade de variação cambial das novas debêntures de infraestrutura poderia atrair investidores estrangeiros.

O projeto de lei também cria incentivos maiores (50%) para projetos sustentáveis, os chamados green bonds, nos setores de energia renovável, eficiência energética, prevenção e controle da poluição, transporte limpo, gestão sustentável de águas e efluentes líquidos, resíduos sólidos, adaptação à mudanças climáticas e edifícios sustentáveis.

Atualmente, o PL 2646 foi despachado às comissões de Trabalho, de Administração e Serviço Público; Finanças e Tributação; e Constituição e Justiça e de Cidadania, e está sujeito a apreciação conclusiva, isto é, não precisa ir ao plenário da Câmara, bastando ser aprovado nas comissões.

O ano de 2020 foi especialmente importante para os projetos sustentáveis e para as debêntures verdes

O governo federal atualizou o Decreto nº 8.874/16, que regulamenta a Lei nº 12.431/11, por meio da edição do Decreto nº 10.378/20. Assim, o alcance da lei foi estendido para o financiamento de projetos de infraestrutura que apresentam benefícios ambientais e sociais, por meio da possibilidade de enquadramento para emissão de debêntures incentivadas. São contemplados os setores de mobilidade urbana, energia limpa e saneamento básico. À parte a questão da natureza dos projetos, o Decreto nº 10.378/20 também possibilita a inclusão de projetos de menor porte ou que não necessariamente sejam desenvolvidos por concessionárias, permissionárias ou autorizatárias de serviços públicos.

Vemos relevante aumento de financiamento de projetos sustentáveis por meios das debêntures verdes. Desde janeiro de 2020, segundo dados do banco de dados da Sitawi, foram emitidos R$ 3,96 bilhões em debêntures verdes, de transição ou sustentáveis. Todos esses papeis contaram com parecer de segunda opinião por consultoria especializada.

Segundo informa o banco de dados da Sitawi, o setor de energia foi responsável por R$ 1,6 bilhão, com especial atenção à emissão de debêntures de transição incentivadas da Eneva, em duas séries, totalizando R$ 950 milhões, com prazos de 10 e 15 anos. A debênture de transição é um rótulo voltado a emissoras de carbono que não podem receber um selo verde, mas que buscam financiar sua gradual transição para uma operação sustentável. Merece destaque também a emissão verde incentivada da Neoenergia, que contou com prazo de 25 anos e, como a emissão da Eneva, teve parecer de segunda opinião da Sitawi.

Também segundo informações da Sitawi, o setor de saneamento surpreende com R$ 1,98 bilhão em emissões verdes, impulsionado principalmente pela operação da BRK Ambiental, que representa a primeira emissão de debêntures de infraestrutura para financiar projeto vencedor de licitação de Alagoas, primeiro licitado após o novo Marco Legal do Saneamento.

Entre os principais benefícios na emissão de títulos verdes para os sponsors, estão:

- a diversificação e ampliação da base de investidores, considerando acesso a novos investidores como fundos sustentáveis, investidores com mandatos específicos para compra de títulos verdes ou ainda investidores com objetivos de longo prazo, como fundos de pensão, seguradoras e signatários do PRI (Principles for Responsible Investment), que por suas características podem manter o papel em carteira mesmo em momento de crise; e

- os ganhos reputacionais.

Para os investidores, os benefícios são a maior transparência na utilização dos recursos e o frequente enquadramento em estratégias de longo prazo. Além disso, a destinação específica dos recursos e seu monitoramento podem reduzir os riscos dos projetos verdes associados ao investimento, segundo o Guia para Emissão de Títulos Verdes no Brasil da Febraban.

Embora o ano de 2020 tenha apresentado grandes adversidades para o mercado como um todo, o setor de infraestrutura toma fôlego com as emissões de debêntures incentivadas, que, com toda certeza, consolidam-se na posição de principal instrumento de financiamento do setor. Esses papéis apresentam bom crescimento em um ano no qual as discussões sobre temas ESG ocuparam posição central nos debates. As debêntures de infraestrutura voltarão com tudo no ano de 2021, com importantes avanços em 2020. O cenário das debêntures é extremamente positivo.